ダウ理論では「トレンド」という概念を理論の柱と置いた上で、そのトレンドの「終着点」に言及した以下のような原則が提唱されています。

「トレンドの終わりには明確な転換シグナルが伴う」

要は、相場が幾らトレンド方向に進行し続けたとしても、その値動きには往々にして「終着点」が存在する事から、ダウ理論では、そのトレンドの終着点で「明確な転換シグナルが現れる」という事が提唱されているわけです。

故に、この原則を逆説的にとらえると、明確な転換シグナルが現れるまでは「相場はトレンド方向に対して進行し続ける」という事になる為、この考え方が、いわゆる、

順張り(トレンドフォロー): トレンドの進行方向に沿って売買する手法

というトレード手法の拠り所となっている一方、転換シグナルが現れると「トレンドは逆転する」事となる為、これが、

逆張り: トレンドの転換点を見極めて売買する手法

というトレード手法の拠り所にもなっているという事です。

実質的に、ほぼ全ての投資家・トレーダーは、この「順張り」と「逆張り」のどちらか、もしくは両方の売買を行っている傾向にある事から、ダウ理論における「6つの原則」の中でも、この原則が最も重要視されていると言っても過言ではありません。

テクニカル分析の本質に則ったダウ理論の6つの原則

当記事で扱うダウ理論の原則もそうですが、全般的にダウ理論で提唱されている原則は、本質からズレた解説と共に広まってしまっているのが実情です。

ダウ理論は元々が英語圏で考案された理論である事から、その理論の詳細を綴った論文が英語で記されている為、その翻訳手の知識や技量によって若干解釈が異なる形で翻訳されている傾向にあるからです。

その上、表面的な解説をただ書き並べているようなサイトも少なくはありませんので、まさにそれらが相まって、ダウ理論を根底から押さえられている投資家・トレーダーは、実はそれほど多くはないという事です。

とは言え、ダウ理論は飽くまでも相場に則った理論である以上、「テクニカル(値動き)」の本質を前提として捉えていけば、そこまで理解が難しい理論でもありません。

以下の記事では、そんな在るべきテクニカルの本質に基づいた「ダウ理論の原則」を1つ1つ掘り下げて解説しておりますので、興味があれば、併せてご覧ください。

ダウ理論の高値、安値更新に基づくトレンド転換シグナルの見極め方

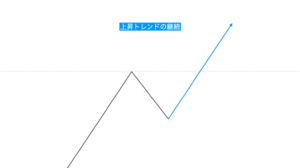

その上で、ダウ理論で提唱されるトレンドは、高値更新、及び、安値更新の有無を基に判断する事が基本原則であると考えられており、相場が高値を更新し続ける限りは「上昇トレンドの継続」と捉え、

|

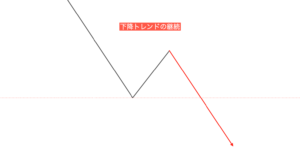

相場が安値を更新し続ける限りは「下降トレンドの継続」と捉える事が、ダウ理論を拠り所に相場判断を下す上での「定石」に他なりません。

|

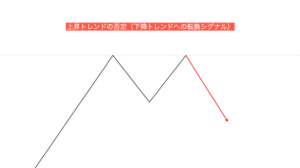

一方、トレンドの「転換(終わり)」を判断する場合、トレンドの継続と「逆の視点」で値動きを捉える事が基本である事から、高値更新が阻まれれば「上昇トレンドの否定(下降トレンドへの転換シグナル)」と捉え、

|

安値更新が阻まれれば「下降トレンドの否定(上昇トレンドへの転換シグナル)」と捉える事が、トレンド転換を見極める上での定石とされているわけです。

|

故に、トレンドの「継続」と「転換」を見極める上では、原則、トレンドに内在する「高値・安値」が極めて重要な『要』になるという事です。

高値、安値に基づく「チャートパターン(トレンド転換シグナル)」の優位性

その前提の上で、高値更新、及び、安値更新が阻まれる局面は、往々にして、

・ダブルトップ/ダブルボトム

・ヘッドアンドショルダー(三尊)/逆ヘッドアンドショルダー(逆三尊)

などの「チャートパターン」として成立する事も少なくない為、一般的に、これらがトレンド転換シグナルとして多くの投資家・トレーダーに実用、及び、意識される傾向にあります。

例えば、トレンド転換シグナルの筆頭パターンである「ダブルトップ/ダブルボトム」の場合ですと、ダブルトップ、及び、ダブルボトムが出現するまでは「トレンドが継続している」と見なせる状況にある事から、それに伴う順張り資金がトレンド方向に対して流入する傾向にあり、

|

逆に、ダブルトップ、及び、ダブルボトムが出現する事で「トレンドの終わり」という見方が成り立つ為、先立つ順張りポジションの解消や逆張りによる逆方向への資金が流入する傾向にあるという事です。

|

また、これは「ヘッドアンドショルダー(三尊)」や「逆ヘッドアンドショルダー(逆三尊)」などにおいても同様の理屈が成り立つ視点であり、事実、それらチャートパターンの成立・非成立によって、その後の相場動向が大きく変わる事は、実際の相場をご覧頂くと至る所で確認できるはずです。

とは言え、そのようなパターンに「統計的な優位性は備わっていない」と見る人が一定数存在するのも事実であり、加えて、ことチャートパターンは結局のところ「偶然の結果として形成された現象に過ぎない」という見方も決して出来ないわけではありません。

ですが、ダウ理論における高値、安値更新が阻まれた状況を「(その時点で)トレンドの転換点と見なせる」という事は、その状況の中で形成されるチャートパターンにも統計的な優位性があると見て間違いないと思います。

また、多くの投資家・トレーダーが、ここで言う「ダブルトップ」や「ヘッドアンドショルダー」のようなシグナルを売買判断の指針としている傾向上、シグナルが出現した事が偏った売買の引き金になっている側面も決して否定できません。

故に、

・トレンド転換が発生する状況の中で統計上、チャートパターンが出現しやすい

・チャートパターンそのものがトレンド転換を引き起こす「引き金」となっている

これら2つの捉え方が成立する状況下でのチャートパターンには、それを拠り所にするだけの「一定の合理性」は備わっていると考えられるわけです。

チャートパターンの「ダマし」と時間軸の関係性

ただ、それらチャートパターンに「一定の合理性(統計的な優位性)」があるからと言って、必ずしも、それらを起因に相場が転換するとは限らず、当然、そのまま相場がトレンド方向に進行し続ける事も普通に起こり得ます。

|

結果として、それが「ダマし」と呼ばれる状況に相当するわけですが、如何なるチャートパターンであっても、そのような「ダマし」となる可能性を常に孕んでいるわけです。

何より、ダウ理論は元々、日足レベルの時間軸を前提として提唱された理論である事から、5分足、15分足などの短い時間軸の中でダウ理論を用いた場合は、結果的に「ダマしが多くなる」とされており、これは実情として、そのような傾向にあります。

|

上記画像は「15分足チャート」に現れたダブルトップ、ダブルボトムのポイントに印を付けたものですが、ことごとく、チャートパターンがダマしとなって相場がトレンド方向に進行し続けている事がお分かり頂けるはずです。

事実、短い時間軸を前提に相場を捉えた場合は、文字通り、偶然の値動きが一定の割合で生じる余地もある事から、上記のような「擬似的なチャートパターン」が偶然の結果として形成される事も珍しくないという事です。

偶然に形成される「擬似的」なトレンド転換シグナルを拠り所にできますか?

以上の事から、時間軸が短ければ短い程、それに比例する形でチャートパターンの実質的な優位性が損なわれる傾向にある以上、シグナルに則った売買判断は「拠り所とする時間軸の短さ」に応じて危険性が増していくと考えられます。

確かに、トレンドが転換するポイントでは統計的に優位なシグナルが伴う傾向にはありますが、如何せん、時間軸を短くすれば、そのようなシグナルが成立したであろう形跡は無数に探せてしまうのが実情だからです。

また、トレンド転換を見極める上での要である「高値・安値」に関しても、短い時間軸となればなる程、それと判断できるポイントが至る所に頻出する傾向にあります。

例えば、以下の画像は「1日足チャート」と「5分足チャート」の中で出現した目ぼしい高値、安値に印を付けたものですが、5分足における高値、安値は、1日足のそれと比べて数倍の数にのぼる事がお分かり頂けるはずです。

|

|

つまり、高値、安値の視点で考えても、短い時間足の中では「一時的に高値、安値を更新できない状況(トレンド転換と見て取れる状況)」が頻繁に成立する以上、短い時間軸を前提に売買を手掛けるような投資家・トレーダーなどは、ことごとく、値動きに翻弄される危険性があるという事です。

時間軸が長くなるに従ってチャートパターンの優位性は高くなるのか。

ここで言及した論理を逆説的に捉えた場合、時間軸が長くなるに従ってチャートパターンの優位性が高くなるという事になります。

短期から長期に至るまでの投資家・トレーダーが目にするであろう「節目」で現れたシグナルは、必然的に、それら時間軸の中で売買を手掛ける彼等から意識される傾向にあるからです。

ですが、相場の性質上、長期の値動きであればある程、チャートパターンのような「テクニカル要因」が上手く作用しない傾向にあるのもまた事実であり、往々にして、それはテクニカルの範疇を超えた「ファンダメンタルズ要因」が大きく関与しています。

以下の記事では、テクニカルとファンダメンタルの性質から、如何にそれら相場要因が値動きに影響を及ぼすかについて言及しておりますので、興味があれば、併せてご覧ください。

相場の本質とトレンド転換ポイントを見極める合理的な視点

とは言え、トレンドが転換する局面では、往々にして「何らかのチャートパターン」が伴っている傾向にある以上、ダブルトップなどのシグナルには「統計的な優位性が備わっている」という事は何度も言及している通りです。

その上で、トレンドが転換する時に「何らかのチャートパターンが伴っている傾向にある」という事は、

・トレンド転換が発生する状況の中で統計上、チャートパターンが出現しやすい

・チャートパターンそのものがトレンド転換を引き起こす「引き金」となっている

これら2つの「どちらか」が起因となってトレンドが転換している可能性が考えられるわけですが、仮に、それが後者だったと仮定しても、現実として、そうなっていないケースが存在する以上、合理的な考え方は前者の「統計的な傾向」に他なりません。

従って、その前提の上でトレンド転換を捉えるならば、チャートパターンそのものをシグナルと見なすより、

「統計上、トレンドが転換しやすいポイントはどこか(統計的に優位なチャートパターンが伴うポイントはどこか)」

を見極める事が合理的な視点という事になります。

極端な話、相場に参加する全ての投資家・トレーダーが「トレンドが転換する」と判断すれば、当然、その後の相場は転換方向に進行して然るべきであり、そのような「思惑の強弱」によって絶えず上下を繰り返すのが相場の本質に他なりません。

つまり、短期の時間軸から長期の時間軸に至るまでの投資家・トレーダーがトレンド転換と判断する可能性が高いポイントを見極める事が、結果的に「高い精度でトレンド転換を見極められる事に直結する」という事です。

捉えるべきは、投資家・トレーダーの「思惑の強弱」だという事です。

その上で、ダウ理論では「トレンドの全体像」を提唱した理論が存在し、それによると、相場は「主要となるトレンド(主要トレンド)」を起点として、二次的、三次的な「調整トレンド」が発生していくと考えられています。

・主要トレンド(主要となる値動きを形成する長期トレンド)

・二次トレンド(主要トレンドの調整局面に当たる中期トレンド)

・三次トレンド(二次トレンドの調整局面に当たる短期トレンド)

これが俗に、ダウ理論における「6つの原則」の内の1つ、

「主要となるトレンドに内在する二次的、三次的な調整トレンドが発生する」

という原則に基づく相場の「特性」として提唱されている理論であり、追って、三次トレンドの調整局面に当たる「四次トレンド」、また更に四次トレンドの調整局面に当たる「五次トレンド」…と、

『現在進行形の値動きに至るまで、上位に位置するトレンドの「調整トレンド」は発生していく』

と考えられているわけです。

|

↓↓↓↓↓↓↓↓↓↓

|

故に、この原則に基づく相場は、飽くまで「最も上位に位置する主要トレンド」を起点とした連鎖的な視点で、次々と「調整トレンド」を形成しているという事です。

その上で、投資家・トレーダーの多くは、

・スイングトレード(数日〜数週間の取引を前提としたトレード)

・デイトレード(数十分〜数時間の取引を前提としたトレード)

・スキャルピングトレード(数秒〜数十分の取引を前提としたトレード)

を対象とする中で、実質的に「拠り所とする時間軸」が異なる傾向にある事から、数日〜数週間の取引を前提とする「スイングトレード」であれば、

主要トレンド(数ヶ月単位のトレンド)

二次トレンド(数週間単位の調整トレンド)

三次トレンド(数日単位の調整トレンド)

:

数十分〜数時間の取引を前提「デイトレード」の場合、

主要トレンド(数週間単位のトレンド)

二次トレンド(数日単位の調整トレンド)

三次トレンド(数時間単位の調整トレンド)

:

数秒〜数十分の取引を前提とする「スキャルピングトレード」の場合ですと、

主要トレンド(数日単位のトレンド)

二次トレンド(数時間単位の調整トレンド)

三次トレンド(数分単位の調整トレンド)

:

といった形で、適宜、各々が手掛ける時間軸に応じた「主要トレンド」と「調整トレンド」を捉えている傾向にあります。

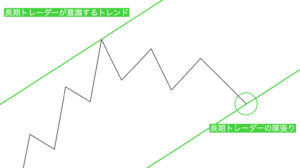

よって、短期的な視点で相場を捉えている投資家・トレーダーから見た「逆張り」の対象となる相場は、長期的な視点で相場を捉えている投資家・トレーダーにとって「順張り」の対象となる相場に該当するケースなどが想定されるという事です。

この時、長期的な視点で相場を捉えて順張りを画策する投資家・トレーダーは、ここぞとばかりに「追加ポジション」を建てていく事が考えられますが、

|

一方、短期の投資家・トレーダーは、逆張りを実行する為の「新規ポジション」、或いは、先立つポジションを決済する為の「利益確定(ポジションの解消)」が考えられます。

|

つまり、そのような局面では、

・長期の投資家・トレーダーが建てるエントリーポイント

・短期の投資家・トレーダーが建てるエントリーポイント

(或いは、先立つポジションの決済ポイント)

これらが実質的に「重なる」わけです。

まさに、そういった投資家・トレーダーの「総意(思惑)」が一方向に重なる局面が『バイアスを伴って相場が一気に動き出す局面』に他ならない事から、それこそ、高い精度でトレンドの転換点を見極める手立てに他ならないという事です。

テクニカル分析の本質は「相場心理」と「統計・確率」に基づく

まさに、ここで言う投資家・トレーダーの「総意(思惑)」を統計的な視点で捉える事が、他でもない「テクニカル分析」の本分であり、突き詰めてダウ理論もテクニカルの理論である以上、テクニカル分析の「本質」を理解する事は極めて重要と言っても過言ではありません。

以下の記事では、そんなテクニカル分析の本質について可能な限り詳しく言及しておりますので、興味があれば、併せてお読みください。

まとめ:ダウ理論の高値、安値更新に基づくトレンド転換シグナルの見極め方

実情として、ダウ理論を筆頭とする、いわゆる「テクニカル理論」を用いて成功を収めているような投資家・トレーダーは、意識的か無意識的かに関わらず『短期から長期の投資家・トレーダーのバイアスが重なるようなポイント』で売買を手掛けている傾向にあります。

結局の所、順張りや逆張りという視点は、どの時間軸を前提とするかで、その捉え方も大きく変わってくるのが実情である事から、それぞれを分けて捉えようとする事自体、あまり賢明とは言えません。

それこそ、先の解説で言及したチャートパターンを拠り所とするトレンド転換の捉え方は、まさに、そのような視点に相当するものであり、

・そのシグナルがダマしとなる可能性

・そのシグナルが偶然出来上がっただけの可能性

を常に孕んでいる以上、チャートパターンそのものをトレンド転換の指針と見なす手法は得策とは言えないと思います。

また、投資家・トレーダーの「総意(思惑)」が一方向に重なるようなポイントは、統計的な優位性が伴っているポイントでもある事から、往々にして、何らかのチャートパターンが形成されているケースも珍しくありません。

そういった意味でも、トレンド転換を見極める際は、何らかのシグナルを拠り所とするのではなく、そのシグナルが発生するであろう「相場の節目」を見極める方が遥かに賢明だという事です。

以上、『ダウ理論の高値、安値更新に基づくトレンド転換シグナルの見極め方』というテーマで言及させて頂きました。

「主要となるトレンドに内在する二次的、三次的な調整トレンドが発生する」

また、本記事で言及した上記の原則について、別途、深く掘り下げた記事をご用意しておりますので、良ければ、併せてお読みください。

> ダウ理論におけるトレンドの見極め方と勝てるエントリー手法の考察

最後までご精読頂き、ありがとうございます。